Le but de ce projet est de réaliser un logiciel de gestion de patrimoine, sous le logiciel scientifique Scilab, et de le mettre en libre accès sur Internet. L’intérêt de cette démarche réside dans la possibilté de modifier le code Scilab si besoin. Celui-ci consiste en quelques fonctions type, qui pourront être ensuite exploitées et modifiées selon les placements à modéliser, et sera disponible sur la page Internet.

Les différents types de placements ici traités sont principalement :

Ces divers placements diffèrent essentiellement par le système de capitalisation des intérêts. Dans tous les cas, le calcul des intérêts s’effectue au mois, mais ils sont capitalisés soit en fin d’année, soit à la fin du mois. Ainsi, nous avons distingué, dans la structure même de ce projet, ces deux systèmes de capitalisation des intérêts.

Dans un placement financier à capitalisation annuelle, les intérêts sont bien calculés chaque mois, mais ne sont capitalisés qu’en fin d’année, de sorte qu’il n’y a pas d’intérêts sur les intérêts. On peut en revanche ajouter régulièrement de l’argent, ce qui a été pris en compte dans le programme associé à ce placement. Nous examinerons ensuite les cas du livret A et de l’assurance-vie.

Dans cette partie, on donne en Code Scilab 1 un programme définissant une fonction de nom annuel qui prend en arguments :

et qui renvoie le capital final ainsi que les intérêts agrégés.

Cette fonction sera utilisée pour simuler des placements sur le livret A ainsi que sur l’assurance-vie.

Code Scilab 1.

|

//

function [capital,total_interets]=annuel(...

tableau_taux,capital_initial,tableau_mensualites,... mois_debut,annee_debut,mois_fin,annee_fin) // CAPITALISATION À LA FIN DE CHAQUE ANNÉE //error('Attention : mettre 4.5 pour un taux de 4,5 pourcent') //disp('Attention : mettre 4.5 pour un taux de 4,5 pourcent') capital=capital_initial; // vecteur des capitaux mois par mois total_interets=0; //interets cumules sur la duree du placement theta=tableau_taux/100/12; //taux mensuels avec 0 <= teta <= 1 // ------------------------------------------------------------ // Première année // ------------------------------------------------------------ interets=0; // interets cumulés sur l'année if annee_fin>annee_debut nb_mois_d=12-mois_debut; // placement sur plus d'une année else nb_mois_d=mois_fin-mois_debut; // placement au sein d'une même année end for j=1:nb_mois_d capital=[capital,capital($)+tableau_mensualites(j)]; interets=interets+theta(j)*capital($); end // un montant placé le mois j est considéré comme rapportant // à partir du mois j+1 // par exemple, un placement en décembre (mois_debut=12) // rapporte à partir de janvier de l'année suivante capital($)=capital($)+interets; total_interets=interets; // ------------------------------------------------------------ // années intermédiaires // ------------------------------------------------------------ if annee_fin>annee_debut+1 nb_annees=annee_fin-annee_debut-1; else nb_annees=0; end for i=1:nb_annees interets=0; // variable locale remise à zero à chaque début d'année for j=1:12 ind_mois=(i-1)*12+j+12-mois_debut ; // indice du mois en cours capital=[capital,capital($) + tableau_mensualites(ind_mois)]; interets=interets+theta(ind_mois)*capital($); end capital($)=capital($)+interets; total_interets=total_interets+interets; end // ------------------------------------------------------------ // dernière année // ------------------------------------------------------------ if annee_fin>annee_debut // nb_mois_f=mois_fin-1; //placement sur plus d'une année nb_mois_f=mois_fin ; // else nb_mois_f=0; else nb_mois_f=0; end interets=0; for j=1:nb_mois_f ind_mois=nb_mois_d+nb_annees*12+j ; // indice du mois en cours capital=[capital,capital($) + tableau_mensualites(ind_mois)]; interets=interets+theta(ind_mois)*capital($); end capital($)=capital($)+interets; total_interets=total_interets+interets; endfunction //

|

Il s’agit ici de modéliser l’évolution d’un capital placé sur livret A, qu’on alimente tous les mois. On utilise dans ce but la fonction annuel définie plus haut. En effet, les intérêts ne sont capitalisés, dans le cas du livret A, qu’à la fin de chaque année. Toutefois, en toute rigueur, sur le livret A les intérêts sont calculés par quinzaines, et le livret A est plafonné : le code correspondant est donné en Annexe A.

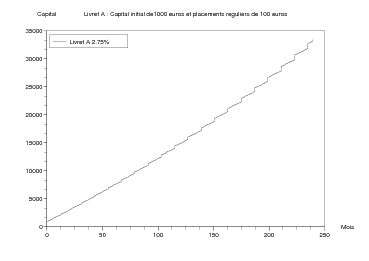

Un exemple d’application au livret A avec les données du Tableau 2.2 est donné en Code Scilab 2. On y traite simultanément le cas de taux stationnaire et de taux instationnaires. Les résultats sont présentés en Figure 2.2.

Code Scilab 2.

|

//

getf('annuel.sci');

// ----------------------------------------------------------- // Données communes // ----------------------------------------------------------- mois_debut=05; annee_debut=1987; mois_fin=04; annee_fin=2007; mois=0:((12-mois_debut) + (annee_fin - annee_debut-1)*12 +... mois_fin); nb_mois=length(mois); capital_initial=1000; tableau_mensualite=100*ones(1,nb_mois); // ------------------------------------------------------------ // Livret A // ------------------------------------------------------------ taux_A=2.75; tableau_taux=taux_A*ones(1,nb_mois); [capital_A,total_interets_A]=annuel(... tableau_taux,capital_initial,tableau_mensualite,... mois_debut,annee_debut,mois_fin,annee_fin) // ------------------------------------------------------------ // Graphiques // ------------------------------------------------------------ xset('window',1); xbasc(); plot2d2(mois,capital_A); xtitle('Livret A : Capital initial de' +... string(capital_initial) +' euros'+' et placements reguliers de '+... string(tableau_mensualite(1)) +' euros', 'Mois' ,'Capital'); legends(['Livret A '+string(taux_A)+'%'],[1],'ul'); //

|

| Taux | date d’entrée | date de sortie | mensualité | capital initial |

| 2,75% | 05/1987 | 04/2007 | 100 � | 1 000 � |

Nous allons maintenant procéder de la même manière pour un placement avec ajout mensuel, mais sur une assurance-vie. Nous avons choisi de modéliser un contrat monosupport en euros qui est le type de base de l’assurance-vie. Il existe également des contrats multisupports qui permettent de placer une partie du capital en bourse ou dans l’immobilier.

Le contrat monosupport en euros est un placement sans risque. Les versements sont soumis à des frais d’entrée. Les intérêts sont calculés mensuellement et capitalisés en fin d’année. Ces mêmes intérêts sont soumis aux prélèvements sociaux (11%). Au moment du retrait du capital, les intérêts sont soumis à l’impôt sur le revenu ou à un prélèvement libératoire forfaitaire de 7,5%. La somme à payer peut ensuite être déduite de l’impôt sur le revenu dans la limite de 4 600 �pour un célibataire et 9 200 �pour un couple. La banque prélève également des frais de gestion mais qui sont généralement déjà compris dans le taux annoncé.

Attention : pour bénéficier des avantages de l’assurance-vie décrits plus haut, il faut placer son argent pendant huit ans minimum. En effet, un retrait précoce entraine des frais de sortie très importants.

La fonction assurance_vie qui simule un placement en assurance-vie à partir de la fonction annuel est donnée en Code Scilab 3. La fonction ainsi définie prend en arguments :

et renvoie la suite mensuelle des capitaux ainsi que le montant des intérêts agrégés.

Code Scilab 3.

|

// //assurance-vie:contrat monosupport en euros function [capital,total_interets]=assurance_vie(tableau_taux,... frais,capital_initial,tableau_rajouts,m1,a1,m2,a2) //frais: pourcentage prélevé par la banque sur chaque versement CS=0.89; //coefficient charges sociales t=tableau_taux*CS; C=capital_initial*(1-frais/100); R=tableau_rajouts*(1-frais/100); //getf('annuel.sci'); [capital,total_interets]=annuel(t,C,R,m1,a1,m2,a2); //impot sur le revenu lim=4600; //limite de déduction fiscale p=0.075; //prelevement forfaitaire liberatoire if p*total_interets>lim capital($)=capital($)-p*total_interets+lim; total_interets=total_interets-p*total_interets+lim; end endfunction //

|

Un exemple d’utilisation relatif aux données du Tableau 2.3 est quant à lui fourni en Code Scilab 4. Les résultats sont présentés en Figure 2.3

Code Scilab 4.

|

//

taux=4.5;

frais=3; capital_initial=1000; rajout=100; m1=05; a1=2007; m2=10; a2=2017; nb_mois=12-m1+(a2-a1)*12+m2; tableau_taux=taux*ones(1,nb_mois); tableau_rajouts=rajout*ones(1,nb_mois); getf('av2.sci'); [capital,total_interets]=assurance_vie(tableau_taux,frais, ... capital_initial,tableau_rajouts,m1,a1,m2,a2); xbasc(); plot(capital); xtitle('Capital initial de'+... string(capital_initial) +' euros'+' et placements reguliers de'+... string(rajout)+'euros.','Mois', 'Capital'); legends(['Assurance-vie '+string(taux)+'%, frais '+string(frais)+... '% en entree'],[1},'ul'); //

|

| Taux | frais | date d’entrée | date de sortie | mensualité | capital initial |

| 4,5% | 3 % | 05/2007 | 10/2017 | 100 � | 1 000 � |

On dispose d’un bref historique des taux du livret A, donné en Tableau 2.4.

| Date | Taux |

| 16 mai 1986 | 4,50 % |

| 1er mars 1996 | 3,50 % |

| 16 juin 1998 | 3,00 % |

| 1er aout 1999 | 2,25 % |

| 1er août 2005 | 2,00 % |

| 1er août 2006 | 2,75 % |

On peut donc comparer l’évolution d’un même capital pendant toute cette période, sur le livret A ou sur l’assurance-vie, en utilisant par exemple le Code Scilab 5

Code Scilab 5.

|

//

//getf('annuel.sci');

// ------------------------------------------------------------ // Données communes // ------------------------------------------------------------ mois_debut=05; annee_debut=1986; mois_fin=04; annee_fin=2007; mois=0:((12-mois_debut) + (annee_fin - annee_debut-1)*12 +... mois_fin); nb_mois=length(mois); capital_initial=1000; tableau_mensualites=100*ones(1,nb_mois); // ------------------------------------------------------------ // Livret A // ------------------------------------------------------------ tableau_taux=[4.5*ones(1,118),3.5*ones(1,27),3*ones(1,14),... 2.25*ones(1,72),2*ones(1,12)]; mois_restants=nb_mois-118-27-14-72-12; tableau_taux=[tableau_taux,2.75*ones(1,mois_restants)]; [capital_A,total_interets_A]=annuel(... tableau_taux,capital_initial,tableau_mensualites,... mois_debut,annee_debut,mois_fin,annee_fin); // ------------------------------------------------------------ // Assurance-vie // ------------------------------------------------------------ taux_av=4.5; frais=3; tableau_taux_av=taux_av*ones(1,nb_mois); //getf av2.sci; [capital_av,total_interets_av]=assurance_vie(... tableau_taux_av,frais,capital_initial,tableau_mensualites,... mois_debut,annee_debut,mois_fin,annee_fin); // ------------------------------------------------------------ // Graphiques // ------------------------------------------------------------ xset('window',10); xbasc(); plot2d2(mois,[capital_A ; capital_av]'); xtitle('Capital initial de' +... string(capital_initial) +' euros'+' et placements reguliers de '+... string(tableau_mensualites(1)) +' euros', 'Mois' ,'Capital'); legends(['Livret A (historique)' ; ... 'Assurance-vie '+string(taux_av)],[1,2],'ul'); //

|

Les résultats correspondants sont donnés en Figure 2.4.

Il s’agit dans cette partie de pouvoir simuler des placements boursiers. Étant donnée une série (historique) de taux de rentabilité mensuels, ce placement s’apparente à une capitalisation mensuelle. Pour cette série historique, nous avons opté pour le CAC40. Nous disposons en effet de données relatives à l’indice CAC, ou son équivalent reconstitué, depuis 1965.

Les données relatives au CAC40 reconstitué peuvent être trouvées par exemple sur Internet http://jmrpassions.free.fr/bourse/cac40.php.

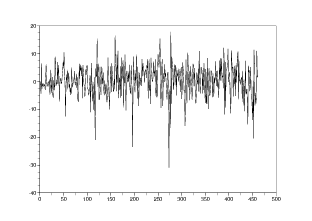

Une fois ces données saisies sous Scilab, le programme présenté en Code Scilab 6 permet de définir, pour chaque mois, le taux de rentabilité attaché à l’indice CAC40.

Code Scilab 6.

|

//

M=fscanfMat('cac40_mensuel.txt');

Md=M(:,2); //Vecteur des valeurs en début de mois Mf=M(:,5); //Vecteur des valeurs en fin de mois tableau_taux_cac40=100* (Mf-Md)./Mf; //Vecteur des taux de variation pour chaque mois //

|

On peut alors représenter ces variations de taux sur un graphique donné en Figure 4.

On définit dans cette section une fonction Scilab bourse qui permet de faire évoluer un capital selon les variations historiques du CAC40, ou d’autres indices pourvu que les données soient stockées dans un tableau. Elles est donnée en Code Scilab 7.

Cette fonction prend en arguments :

et retourne la suite des valeurs mensuelles du capital, et le montant des plus-values.

Code Scilab 7.

|

//

function [capital,plus_values]=bourse(mois_tab,annee_tab,...

tableau_taux,capital_initial,tableau_mensualites,mois_debut,... annee_debut,mois_fin,annee_fin) //mois_tab //mois de début du tableau des rentabilités //annee_tab //annee de début du tableau des rentabilités ind0=(12-mois_tab) + (annee_debut - annee_tab - 1)*12 +... mois_debut+1 ; indf=(12-mois_tab) + (annee_fin - annee_tab - 1)*12 +... mois_fin; capital=capital_initial; plus_values=0; cumul_mensualites=capital_initial; for k=ind0:indf capital=[capital,capital($)*(1+tableau_taux(k)/100) +... tableau_mensualites(k-ind0+1)]; //le tableau des mensualités n'est constitué que pour //la période de placement... d'où l'indice. cumul_mensualites=cumul_mensualites + tableau_mensualites(k-ind0+1) ; plus_values=[plus_values, capital($) - cumul_mensualites ] end endfunction //

|

On donne dans la suite plusieurs exemples d’utilisation de la fonction bourse.

Le programme qui figure en Code Scilab 8 donne l’évolution d’un capital placé en bourse, si l’on n’apporte pas de mensualités. Le graphique qui en résulte est lui donné en Figure 5, et est relatif aux données du Tableau 3.3.

Code Scilab 8.

|

//

// ---------------------------------------------------------

// Données // --------------------------------------------------------- mois_debut=01; annee_debut=1985; mois_fin=01; annee_fin=1995; mois=0:((12-mois_debut) + (annee_fin - annee_debut-1)*12 +... mois_fin); nb_mois=length(mois); capital_initial=1000; tableau_mensualites=zeros(1,nb_mois); // --------------------------------------------------------- exec taux_cac.sci ; tableau_taux=tableau_taux_cac40; getf bourse.sci mois_tab=01; annee_tab=1965; // -------------------------------------------------------------- // -------------------------------------------------------------- [capital_cac,plus_values_cac]=bourse(... mois_tab,annee_tab,tableau_taux,capital_initial,tableau_mensualites,... mois_debut,annee_debut,mois_fin,annee_fin); // ------------------------------------------------------------ // Graphique // ------------------------------------------------------------ xset('window',1); xbasc(); plot2d2(mois,capital_cac'); xtitle('Capital initial de' +... string(capital_initial) +' euros'+' et placements reguliers de '+... string(tableau_mensualites(1)) +' euros', 'Mois' ,'Capital'); legends(['Bourse de '+string(mois_debut)+'/'+string(annee_debut)+... ' a '+string(mois_fin)+'/'+string(annee_fin)],[1],'ul'); //

|

| Date d’entrée | date de sortie | mensualité | capital initial |

| 01/1985 | 01/1995 | 0 � | 1 000 � |

On aimerait ici confirmer ou infirmer la stratégie proposée par les banques qui consiste à préférer un apport régulier d’argent afin de ”lisser” les variations chaotiques des cours de la bourse. On va donc simuler le même placement que précédemment, mais en apportant régulièrement de l’argent. Le programme associé, peu différent du précédent, est donné en Code Scilab 9. Le graphique qui présente les deux courbes simultanément est celui de la Figure 6; il correspond aux données du Tableau 3.3.

Code Scilab 9.

|

//

// ---------------------------------------------------------

// Données // --------------------------------------------------------- mois_debut=01; annee_debut=1985; mois_fin=01; annee_fin=1995; mois=0:((12-mois_debut) + (annee_fin - annee_debut-1)*12 +... mois_fin); nb_mois=length(mois); capital_initial=1000; tableau_mensualites=100*ones(1,nb_mois); tableau_mensualites2=zeros(1,nb_mois); // --------------------------------------------------------- exec taux_cac.sci ; tableau_taux=tableau_taux_cac40; getf bourse.sci mois_tab=01; annee_tab=1965; // --------------------------------------------------------- // --------------------------------------------------------- [capital_cac,plus_values_cac]=bourse(... mois_tab,annee_tab,tableau_taux,capital_initial,tableau_mensualites,... mois_debut,annee_debut,mois_fin,annee_fin); [capital_cac2,plus_values_cac2]=bourse(... mois_tab,annee_tab,tableau_taux,capital_initial,tableau_mensualites2,... mois_debut,annee_debut,mois_fin,annee_fin); // ------------------------------------------------------------ // Graphique // ------------------------------------------------------------ xset('window',1); xbasc(); plot2d2(mois,[capital_cac ; capital_cac2]'); xtitle('Capital initial de' +... string(capital_initial) +' euros'+' et placements reguliers de '+... string(tableau_mensualites(1)) +' euros', 'Mois' ,'Capital'); legends(['Bourse de '+string(mois_debut)+'/'+string(annee_debut)+... ' a '+string(mois_fin)+'/'+string(annee_fin)+', avec mensualites',... 'Bourse de '+string(mois_debut)+'/'+string(annee_debut)+... ' a '+string(mois_fin)+'/'+string(annee_fin)+', sans mensualites'],... [1,2],'ul'); //

|

| Date d’entrée | date de sortie | mensualité | capital initial |

| 01/1985 | 01/1995 | 100 � | 1 000 � |

| 01/1985 | 01/1995 | 0 � | 1 000 � |

On va ici simuler un même placement, mais sur deux plages historiques différentes. Le programme associé est celui du Code Scilab 10. Une fois encore, le graphique, obtenu avec les données du Tableau 3.3, est en Figure 7.

Code Scilab 10.

|

//

// -----------------------------------------------------------

// Données // -------------------------------------------------------- mois_debut=06; annee_debut=1993; mois_fin=06; annee_fin=2003; mois=0:((12-mois_debut) + (annee_fin - annee_debut-1)*12 +... mois_fin); nb_mois=length(mois); capital_initial=1000; tableau_mensualites=100*ones(1,nb_mois); // ---------------------------------------------------------- mois_debut2=01; annee_debut2=1975; mois_fin2=01; annee_fin2=1985; // -------------------------------------------------------- // -------------------------------------------------------- exec taux_cac.sci ; tableau_taux=tableau_taux_cac40; getf bourse.sci mois_tab=01; annee_tab=1965; [capital_cac,plus_values_cac]=bourse(... mois_tab,annee_tab,tableau_taux,capital_initial,tableau_mensualites,... mois_debut,annee_debut,mois_fin,annee_fin); [capital_cac2,plus_values_cac2]=bourse(... mois_tab,annee_tab,tableau_taux,capital_initial,tableau_mensualites,... mois_debut2,annee_debut2,mois_fin2,annee_fin2); // --------------------------------------------------------- // Graphiques // --------------------------------------------------------- xset('window',1); xbasc(); plot2d2(mois,[capital_cac ; capital_cac2]'); xtitle('Capital initial de' +... string(capital_initial) +' euros'+' et placements reguliers de '+... string(tableau_mensualites(1)) +' euros', 'Mois' ,'Capital'); legends(['Bourse de '+string(mois_debut)+'/'+string(annee_debut)+... ' a '+string(mois_fin)+'/'+string(annee_fin),... 'Bourse de '+string(mois_debut2)+'/'+string(annee_debut2)+... ' a '+string(mois_fin2)+'/'+string(annee_fin2)],[1,2],'ul'); //

|

| Date d’entrée | date de sortie | mensualité | capital initial |

| 06/1993 | 06/2003 | 100 � | 1 000 � |

| 01/1975 | 01/1985 | 100 � | 1 000 � |

Il s’agit ici de comparer les placements sur le livret A, l’assurance-vie ou la bourse. Les programmes associés sont donnés en Code Scilab 11

Code Scilab 11.

|

//

getf('annuel.sci');

// ------------------------------------------------------------ // Données communes // ------------------------------------------------------------ mois_debut=01; annee_debut=1965; mois_fin=06; annee_fin=2002; mois=0:((12-mois_debut) + (annee_fin - annee_debut-1)*12 +... mois_fin); nb_mois=length(mois); capital_initial=1000; tableau_mensualites=100*ones(1,nb_mois); // ------------------------------------------------------------ // Livret A // ------------------------------------------------------------ taux_A=2.75; tableau_taux=taux_A*ones(1,nb_mois); [capital_A,total_interets_A]=annuel(... tableau_taux,capital_initial,tableau_mensualites,... mois_debut,annee_debut,mois_fin,annee_fin) // ------------------------------------------------------------ // Assurance-vie // ------------------------------------------------------------ taux_av=4.5; frais=3; tableau_taux_av=taux_av*ones(1,nb_mois); getf av2.sci; [capital_av,total_interets_av]=assurance_vie(... tableau_taux_av,frais,capital_initial,tableau_mensualites,... mois_debut,annee_debut,mois_fin,annee_fin); // ------------------------------------------------------------ // CAC 40 // ------------------------------------------------------------ exec taux_cac.sci ; tableau_taux=tableau_taux_cac40; getf bourse.sci mois_tab=01; annee_tab=1965; [capital_cac,plus_values_cac]=stock(... mois_tab,annee_tab,tableau_taux,capital_initial,... tableau_mensualites,mois_debut,annee_debut,mois_fin,annee_fin) // ------------------------------------------------------------ // Graphiques // ------------------------------------------------------------ xset('window',1); xbasc(); plot2d2(mois,[capital_A ; capital_av ; capital_cac]') xtitle('Capital initial de' +... string(capital_initial) +' euros'+' et placements reguliers de '+... string(tableau_mensualites(1)) +' euros', 'Mois' ,'Capital'); legends(['Livret A '+string(taux_A)+'%' ; ... 'Assurance-vie '+string(taux_av)+'%' ; 'CAC 40'],[1,2,3],'ul'); //

|

Le graphique de synthèse est donné en Figure 3.4, et correspond aux données du Tableau 3.4

| Placement | taux | frais | date d’entrée | date de sortie | mensualité | capital initial |

| Assurance-vie | 4,5% | 3 % | 01/1965 | 06/2002 | 100 � | 1 000 � |

| LivretA | 2.75 % | - | 01/1965 | 06/2002 | 100 � | 1 000 � |

| Bourse | - | - | 01/1965 | 06/2002 | 100 � | 1 000 � |

soigner frais d’achat et de vente, et fiscalité boursière

plafond livret A

scénarios types de placements

soigner fiscalité assurance-vie et revoir code en conséquence

Le livret A se caractérise notamment par

Le programme présenté en Code Scilab 12 définit une fonction Scilab, appelée livretA, qui prend en arguments :

et qui renvoie trois vecteurs :

Code Scilab 12.

|

//

function [abcisses_quinzaines,capital,tableau_interets]=...

livretA(taux,capital_initial,rajout,j1,m1,a1,j2,m2,a2) //taux en pourcentage annuel : par exemple 4 et non pas 0.04 //capital_initial:capital initial //rajout:rajout chaque mois //placement le j1/m1/a1 //nous sommes le j2/m2/a2 // error('Attention : mettre 4.5 pour // un taux de 4,5 pourcent') t=1/24*taux // t est le taux par quinzaine //////////////////////////////////////////////////// // PASSAGE DE DATES À DES QUINZAINES //////////////////////////////////////////////////// if j1>15 then quinzaine_placement=2*m1; else quinzaine_placement=2*m1-1; end if j2>15 then quinzaine_sortie=2*m2-1; else quinzaine_sortie=2*(m2-1); end //Commentaire : quinzaine_sortie idem que //quinzaines_restantes mais pour le retrait //////////////////////////////////////////////////// // //////////////////////////////////////////////////// nombre_annees=a2-a1-1; // initialisation //////////////////////////////////////////////////// // PREMIÈRE ANNÉE //////////////////////////////////////////////////// quinzaines_restantes=24-quinzaine_placement; abcisses_quinzaines= ... 1:(quinzaines_restantes+quinzaine_sortie+nombre_annees*24+1); // vecteur des abscisses exprimées en quinzaines // Commentaire: // quinzaines_restantes est le nombre de quinzaines //de l'année du placement pendant lesquelles //l'argent est placé // Problème car les versements sont mensuels alors que //le calcul des intérêts est par quinzaines // capital est un vecteur contenant la suite des capitaux //par quinzaine // interets est un scalaire capital=[] tableau_interets=[]; interets=0; if j1>15 then // alors quinzaines_restantes est pair capital=capital_initial; tableau_interets=[0]; for j=1:(quinzaines_restantes/2) // boucle sur le mois capital=[capital,capital($)+rajout,capital($)+rajout] // doublon pour cause de quinzaines interets=interets+2*t/100*capital($); tableau_interets=[tableau_interets,tableau_interets($)+... t/100*capital($),tableau_interets($)+2*t/100*capital($)]; // cumul des intérêts end else // j1<=15 et alors quinzaines_restantes est impair capital=[capital_initial,capital_initial + 0] interets=t/100*capital($); tableau_interets=[0,t/100*capital($)]; // +0 pour signifier l'absence de rajout dans //la deuxième quinzaine for j=1:(quinzaines_restantes-1)/2 // boucle sur le mois capital=[capital,capital($)+rajout,capital($)+rajout] // doublon pour cause de quinzaines interets=interets+2*t/100*capital($); tableau_interets=[tableau_interets,tableau_interets($)+... t/100*capital($),tableau_interets($)+2*t/100*capital($)]; // cumul des intérêts end end capital($)=capital($)+interets ; // capital à la fin de la première année //////////////////////////////////////////////////// // ANNÉES INTERMÉDIAIRES //////////////////////////////////////////////////// if nombre_annees >0 then for i=1:nombre_annees interets=0; for j=1:12 capital=[capital,capital($)+rajout,capital($)+rajout] interets=interets+2*t/100*capital($); tableau_interets=[tableau_interets,tableau_interets($)+... t/100*capital($), tableau_interets($)+2*t/100*capital($)]; end capital($)=capital($)+interets ; // capital à la fin de chaque année end end //////////////////////////////////////////////////// // DERNIÈRE ANNÉE //////////////////////////////////////////////////// interets=0; if j2>15 then for j=1:((quinzaine_sortie-1)/2) capital=[capital,capital($)+rajout,capital($)+rajout] interets=interets+2*t/100*capital($); tableau_interets=[tableau_interets,tableau_interets($)+... t/100*capital($), tableau_interets($)+2*t/100*capital($)]; end capital=[capital,capital($)+rajout] interets=interets+t/100*capital($); tableau_interets=[tableau_interets,tableau_interets($)+t/100*capital($)]; else for j=1:quinzaine_sortie/2 capital=[capital,capital($)+rajout,capital($)+rajout] interets=interets+2*t/100*capital($); tableau_interets=[tableau_interets,tableau_interets($)+... t/100*capital($), tableau_interets($)+2*t/100*capital($)]; end end capital($)=capital($)+interets; CAPITAL=capital($); printf('Le capital en sortie est :') disp(CAPITAL); endfunction //

|

Un exemple d’utilisation de la fonction livretA est donné en Code Scilab 13. Ceci signifie que

Le graphique correspondant est donné en Figure 9.

Code Scilab 13.

|

//

taux=2.75;

capital_initial=1000; rajout=100; j1=10; m1=05; a1=2007; j2=27; m2=10; a2=2017; getf('livretA.sci'); [abscisses_quinzaines,capital,tableau_interets]=... livretA(taux,capital_initial,rajout,j1,m1,a1,j2,m2,a2); xbasc(); plot2d2(abscisses_quinzaines,capital); xtitle('Capital initial ' +string(capital_initial) +... ' euros'+' et placements reguliers de '+string(rajout) +' euros',... 'Quinzaines' ,'Capital'); legends(['Livret A '+string(taux)+'%'],[1],'ul'); //

|