Contents

L’objectif de ce TP en scilab est d’illustrer numériquement les techniques d’accélération de

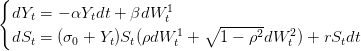

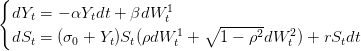

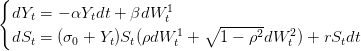

convergence vues en cours. On se place dans le modèle à volatilité stochastique suivant

:

| (1) |

où α,β > 0, Y 0 = 0, ρ ∈ [−1, 1] et (W1,W2) est un mouvement brownien de dimension

2.

Pour une option européenne d’échéance T et de payoff f(St,t ≤ T) on souhaite calculer

𝔼(e−rT f(S

t,t ≤ T)). Bien entendu, il est nécessaire pour cela de discrétiser l’équation différentielle

stochastique (1) : on note N ∈ ℕ∗ le nombre de pas de temps, Δt = T∕N le pas de discrétisation et

pour k ∈{0,…,N}, tk = kΔt le k-ème instant de discrétisation.

Nous allons successivement étudier

- dans le cas d’un Call vanille (f(st,t ≤ T) = (sT −K)+) les techniques de réduction de

variance qui à N fixé permettent de réduire le nombre de trajectoires indépendantes

nécessaires pour obtenir une erreur statistique donnée.

- dans le cas d’un Call barrière Up and Out (f(st,t ≤ T) = 1{max [0,T]st<b}(sT −K)+) les

techniques de pont brownien qui permettent d’accélerer la décroissance du biais avec

N.

1 Réduction de variance

On note Xt = e−rtS

t le sous-jacent actualisé.

- Calculer dXt puis écrire le payoff actualisé du Call vanille à l’aide de XT .

- Quelle est la loi du couple (Y tk+1 − e−αΔtY

tk,Wtk+11 − W

tk1)? Et celle du vecteur

(Y tk+1 − e−αΔtY

tk,ρ(Wtk+11 − W

tk1) +

(W

tk+12 − W

tk2))?

(W

tk+12 − W

tk2))?

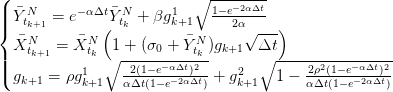

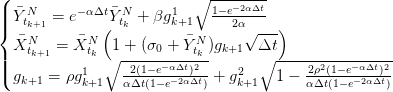

- Quel est l’intérêt du schéma de discrétisation suivant

| (2) |

où (gk1,g

k2)

k≥1 est une suite de couples i.i.d. avec g11 et g

12 gaussiennes centrées réduites

indépendantes? C’est ce schéma que nous allons utiliser dans la suite.

1.1 Conditionnement

On se place dans le cas ρ = 0 où le mouvement brownien qui dirige le processus Y et le mouvement

brownien qui dirige le processus X sont indépendants.

- Comment le schéma se simplifie-t-il? Implémentez-le sous forme vectorielle dans le

programme VScondit_Q.sce en prenant garde à mettre à jour X avant de mettre à

jour Y .

- Que vaut Z = 𝔼((XT − Ke−rT )+|Y

t,t ≤ T)? Comment comparer V ar(Z) et

V ar((XT − Ke−rT )+)?

- Stockez dans la variable somcarsig la somme des carrés des volatilités utilisées sur

chaque pas de temps. Que représente

?

?

- Exécuter le programme (exec VScondit_Q.sce). Quelle réduction de variance

obtient-on par conditionnement? Comment évolue le facteur de réduction avec le

niveau moyen de la volatilité σ0? Et avec le niveau β du bruit de la volatilité? Est-ce

intuitif?

1.2 Variable de contrôle construite avec le modèle de Black-Scholes

On ne suppose plus ρ = 0 et on va utiliser (S0eσ0(ρWT1+ WT2)−

WT2)− −Ke−rT )+ comme variable

de contrôle pour le calcul du prix du Call.

−Ke−rT )+ comme variable

de contrôle pour le calcul du prix du Call.

- Implémentez le schéma général dans le programme VSvarcontBS_Q.sce. Implémentez

également l’évolution du processus de Black-Scholes actualisé pour la volatilité σ0 avec

les mêmes accroissements browniens que ceux qui dirigent X.

- Stockez dans le vecteur paycont les payoffs correspondant au sous-jacent actualisé moins

ceux correspondant au processus de Black-Scholes actualisé. Exécutez le programme

(exec VSvarcontBS_Q.sce).

1.3 Régression sur le sous-jacent actualisé

- Que vaut 𝔼(XT N)? Pour quelle valeur γ∗ de γ la variance de (X

T N−Ke−rT )+−γX

T N

est-elle minimale? Estimez γ∗ dans la variable coef du programme VSvarcontS_Q.sce

puis exécutez ce programme.

- L’évolution du facteur de réduction de variance avec le strike K est-elle conforme à

l’intuition?

2 Réduction du biais pour les options barrières

On s’intéresse au Call Up and Out de payoff 1{max [0,T]St<b}(ST − K)+.

- Déduire de (2) un schéma (StkN,Y

tkN)

0≤k≤N permettant de simuler le sous-jacent S.

- Que vaut ℙ

![( )

max S¯N ≥ b|Y¯N , ¯SN , ¯SN

[tk,tk+1] t tk tk tk+1](acceleration6x.png) ?

?

- Implémentez le schéma et mettez à jour la probabilité conditionnelle pour que

le schéma en temps continu n’ait pas franchi la barrière dans le programme

VSbarriere_Q.sce. Exécuter ce programme avec β = 0 pour comparer avec la formule

explicite qui donne le prix de l’option barrière dans le modèle de Black-Scholes avec

volatilité σ0. Reprendre avec β = 0.1.

2.1 Options asiatiques

Exécuter le fichier suivant BSasiat.sce

2.2 Réponses

(W

tk+12 − W

tk2))?

(W

tk+12 − W

tk2))?

?

?

WT2)−

WT2)− −Ke−rT )+ comme variable

de contrôle pour le calcul du prix du Call.

−Ke−rT )+ comme variable

de contrôle pour le calcul du prix du Call.

![( )

max S¯N ≥ b|Y¯N , ¯SN , ¯SN

[tk,tk+1] t tk tk tk+1](acceleration6x.png) ?

?